<2020년 연간 수익률 집계>

(참고:

2019년을 마치며 BwithU의 재미있는 대체투자 & 금융투자 :: 2019년을 마치며 (tistory.com)

2018년을 마치며 https://bwithu.tistory.com/559

2017년을 마치며 http://bwithu.tistory.com/552

2016년을 마치며 https://bwithu.tistory.com/546

2015년을 마치며 https://bwithu.tistory.com/529 )

신종 코로나 바이러스가 아직 끝나지 않은 시대에 작년 한 해를 되돌아보며 올 해를 준비해본다.

2019년 연초부터 시작된 코로나 확산 그리고 전세계 증시의 대하락은 FRB의 유동성 공급으로 인해 금융리스크로의 전이가 차단되고 각국이 재정을 확대하면서 국내 증시의 대상승으로 이어졌다. 작년 초 코로나로 인한 하락세에 대응은 나쁘지 않았으나 시장이 예상보다 빠르게 반등하는 바람에 반등세에 적극 대응하지 못한 점은 아쉬움으로 남는다.

<2007년에서 현재까지 누적 수익률(원금 100% 기준)>

2018년에 벌어진 비이성적 무역전쟁의 타격은 회복되었으며 투자규모 역시 늘어났지만 급작스러운 변동성에 대한 원칙보강이라는 숙제는 여전하다. 위험관리 위주로 신경쓰다보니 상승세에 적극 대응까지는 관심을 기울이지 못했던 점을 반성하고 있다. 원칙 보강은 계속되어야 한다. 영원히.

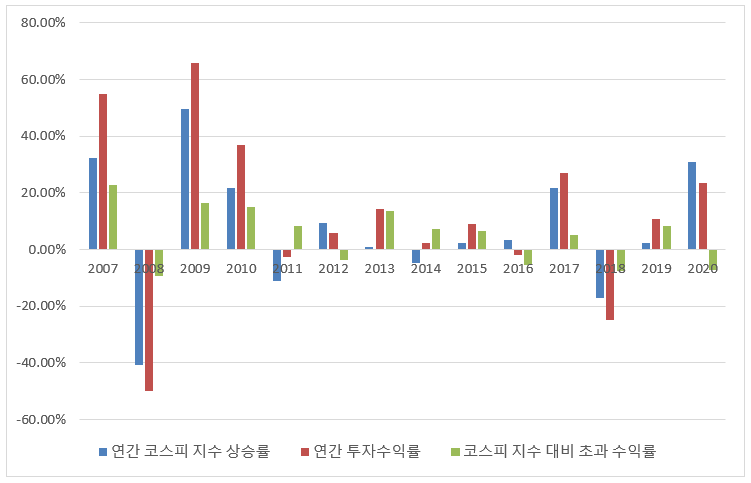

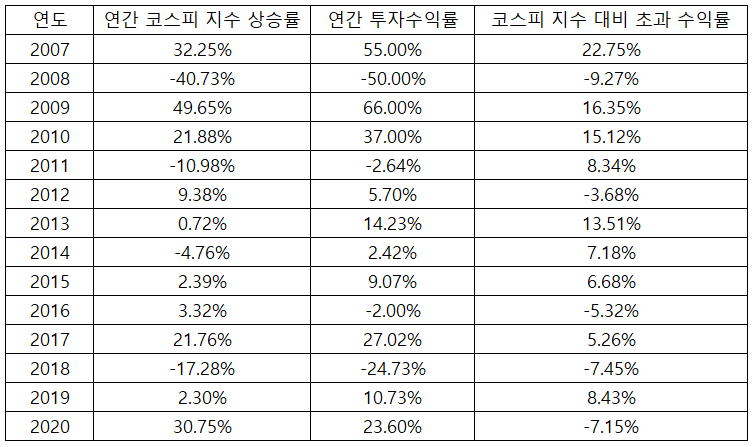

<2007-2020년 연간 투자수익률 결산 내역>

지수를 밑도는 수익을 낸 2008, 2012, 2016, 2018년 모두 각각 미국금융위기, 유럽재정위기, 브렉시트~트럼프 재선, 미중무역전쟁 등 대형 악재들이 터진 시기였지만 특이하게 2020년은 코로나 확산이라는 대형 악재 후 시차를 두고 각국 정부의 재정정책이라는 호재가 발생한 해라는 점에서 달랐다. 급등락 장에서 시장에 대응하는 것은 쉬운 일이 아닌 듯 하다.

물론 본 데이터는 주식만 포함된 것으로 시장 대세하락시 현금비중을 단계적으로 늘려서 CMA 계좌로 돌린 부분이 반영되지 않은 데이터라는 한계가 있으며 현금화로 인한 손실 감소 역시 반영되지 않았다. 수익률이 일부 과소평가 되지만 위험관리 원칙을 타이트하게 가져가고 스스로에게 엄격해지기 위해 이를 수정하지 않았다. 하지만 급작스러운 강세전환 시 대응이 부족을 보여주기에는 부족함이 없으며 강세 전환 시 수익률 극대화라는 새로운 숙제를 남겼다.

<2015년 이 후 일간 및 월간 계좌 MDD 데이터>

하락 조정시 인버스를 편입해서 헤지했음에도 불구하고 월간 MDD, 일간 MDD 모두 개선되지 못했다. 작년 연초에 자료작성 지연으로 스스로를 돌아보는 시기가 늦어서 인버스 헤지를 못한 것이 클 수도 있다. 하지만 시장의 변동성 자체가 커진 것 때문은 아닐까 하는 생각도 들었다.

<VKOSPI 지수 (200901-202101)>

<2015년 이 후 KOSPI 월간 MDD>

VKOSPI의 레벨이 올라가고 코스피 지수 자체의 월간 MDD가 상승하는 것을 보니 박스피 시대가 끝났다는 것이 너무나 분명하게 드러난다. 달러약세, 각국 정부의 재정정책, FRB의 적극적인 개입 등 작년 초에 예상했던 흐름이 한 해를 장식했으며 돌발 사태가 없는 한 이 흐름은 이어질 것이다.

올 해는 과거의 저변동성 시대에 패러다임에서 벗어나 변화하는 시장에 보다 적극적으로 대처할 수 있기를 기대해본다.

'My thoughts > 투자 레코드' 카테고리의 다른 글

| 대성홀딩스 엑시트(20200327-20221226)(+144.80%) (0) | 2022.12.28 |

|---|---|

| 2021년을 마치며 (0) | 2022.01.30 |

| 2019년을 마치며 (0) | 2020.04.19 |

| 2018년을 마치며 (0) | 2018.12.31 |

| 2017년을 마치며 (0) | 2018.01.27 |