2022년을 마치며

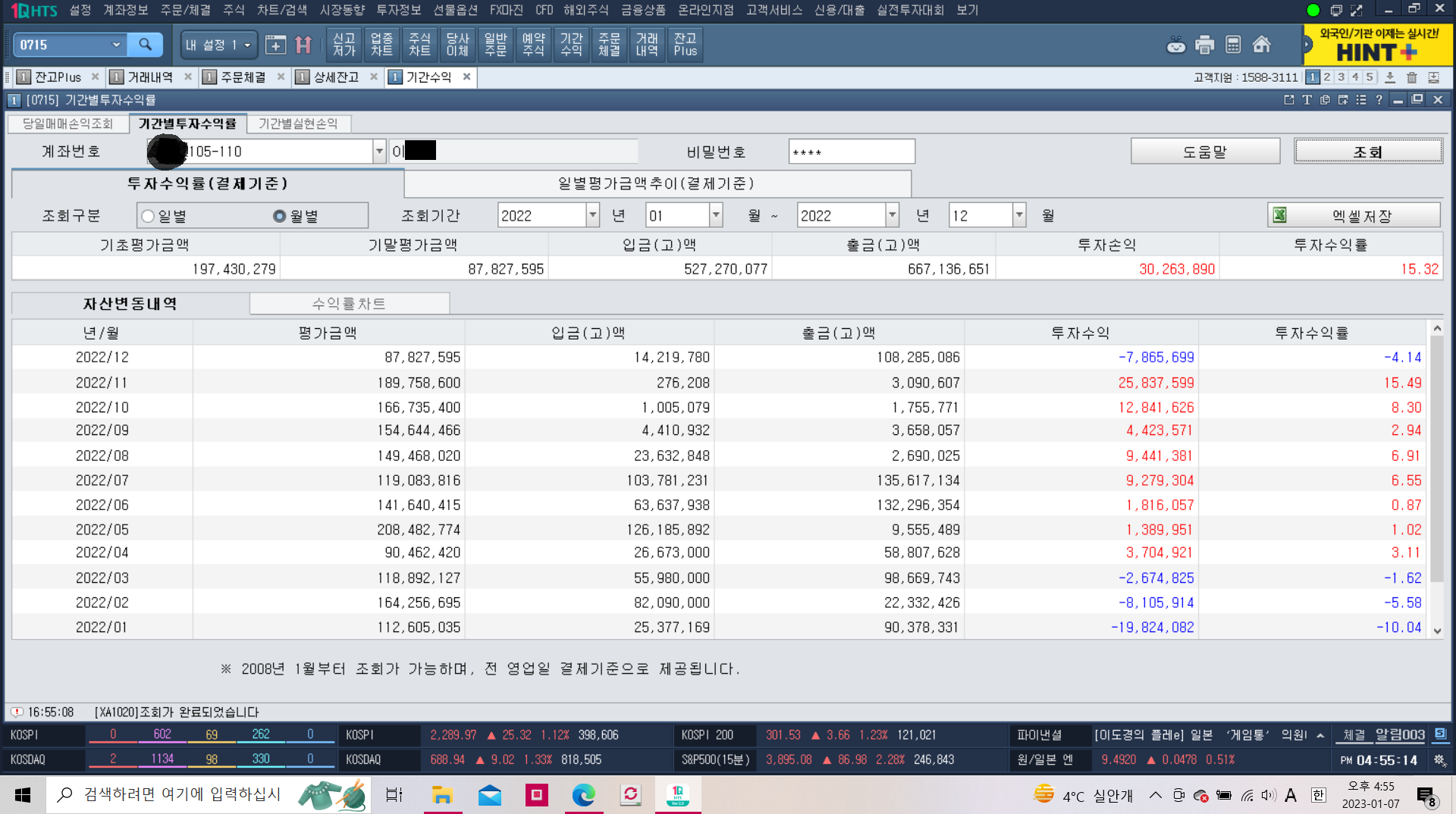

<2022년 연간 수익률 집계(일간 및 월간)>

(2022년을 제외하고 매 해 일단위 연간 수익률을 기준으로 집계해왔지만

보다 보수적인 수치를 적용하기 위해 이번 2022년은 일단위(+38%)가 아닌 월단위(+15.32%) 연간 수익률 적용)

(참고:

2021년을 마치며 https://bwithu.tistory.com/590

2021년을 마치며

(참고: 2020년을 마치며 BwithU의 재미있는 대체투자 & 금융투자 :: 2020년을 마치며 (tistory.com) 2019년을 마치며 BwithU의 재미있는 대체투자 & 금융투자 :: 2019년을 마치며 (tistory.com) 2018년을 마치며 https:

bwithu.tistory.com

2020년을 마치며 BwithU의 재미있는 대체투자 & 금융투자 :: 2020년을 마치며 (tistory.com)

2020년을 마치며

(참고: 2019년을 마치며 BwithU의 재미있는 대체투자 & 금융투자 :: 2019년을 마치며 (tistory.com) 2018년을 마치며 https://bwithu.tistory.com/559 2017년을 마치며 http://bwithu.tistory.com/552 2016년을 마치며 https://bwith

bwithu.tistory.com

2019년을 마치며 BwithU의 재미있는 대체투자 & 금융투자 :: 2019년을 마치며 (tistory.com)

2019년을 마치며

(참고: 2018년을 마치며 https://bwithu.tistory.com/559 2017년을 마치며 http://bwithu.tistory.com/552 2016년을 마치며 https://bwithu.tistory.com/546 2015년을 마치며 https://bwithu.tistory.com/529 ) 신종 코로나 바이러스로 인

bwithu.tistory.com

2018년을 마치며 https://bwithu.tistory.com/559

2018년을 마치며

(참고: 2017년을 마치며 http://bwithu.tistory.com/552 2016년을 마치며 http://bwithu.tistory.com/546?category=584967 2015년을 마치며 http://bwithu.tistory.com/529?category=584967 ) 2017년 11월 목표 지수 밴드 하단인 2500을 돌파

bwithu.tistory.com

2017년을 마치며 http://bwithu.tistory.com/552

2017년을 마치며

(참고: 2016년을 마치며 http://bwithu.tistory.com/546?category=584967 2015년을 마치며 http://bwithu.tistory.com/529?category=584967 ) 기나긴 박스권을 돌파로 시작했던 2017년은 2016년 하반기 편입한 삼성전자, SK하이닉

bwithu.tistory.com

2016년을 마치며 https://bwithu.tistory.com/546

2016년을 마치며

1,2 월달 상품 프로모션 이 후 정신없이 지내온지라 조금은 늦은 연말 결산을 올리게 되었다. 2015년이 충분히 다사다난했다고 생각했던 나의 생각은 엄청난 착각이었다는 것을 깨달으며 말이다.

bwithu.tistory.com

2015년을 마치며 https://bwithu.tistory.com/529 )

2015년을 마치며

정말 다사다난했던 2015년이 지나고 2016년 병신년을 맞이하여 2007년에서 올 해까지 투자 히스토리들을 복기해보며 새로운 마음으로 2016년을 맞이하려 한다. (2013년 이전 자료들은 자료 정리가 제

bwithu.tistory.com

https://cm.asiae.co.kr/article/2023010316132203551

알프스 영상 15도…푸틴 '가스 밸브잠그기' 전략 실패하나

동북아시아와 북미 대륙 일대에 혹한과 폭설이 이어지는 가운데 유럽지역은 때아닌 이상고온 현상이 발생해 알프스 산간 지역에서도 영상 15도 이상의 따뜻한 날씨가 이어지고 있다. 지구온난

www.asiae.co.kr

2022년 2월 러시아-우크라이나 전쟁으로 시작된 2022년은 연말 따뜻한 겨울 속에서 우울하게 마무리 되었다. 서방의 대러 경제재제가 제한적인 효과에 그치고 개전 초 러시아의 키이우 공격이 실패하면서 우크라이나 동부 돈바스 일대는 1차 세계대전 말 참호전이나 한국전 말기 고지전과 같은 교착상태가 이어져 왔으며 2024년 4월 우크라이나 대선 무렵까지 전쟁이 지속될 가능성도 배재할 수 없다.

(출처: https://www.snmnews.com/news/articleView.html?idxno=503676 )

철근價, 14개월 만에 90만원 붕괴

철근 기준 가격이 4개월 연속 인하되면서 건설향 기준 가격 기준으로 1년 2개월 만에 톤당 90만원 아래로 내려섰다. 9월 철근 기준 가격은 톤당 3만원이 내려갔다.철강 업계에 따르면 9월 철근 기

www.snmnews.com

사실 2021년 2/4분기 이 후부터 철근 가격이 올라가고 있다는 이야기들은 여기저기에서 들려왔고, 2021년 하반기 당시 개인적으로 위드 코로나와 함께 경기가 살아나면서 수요견인 인플레이션이 나타날 가능성이 크다고 생각하기도 했다. 사실 개인적으로 경기회복+완만한 인플레+완만한 금리 상승의 그림이 나오지 않을까 하는 막연한 기대감도 있었던 것으로 기억한다.

https://bwithu.tistory.com/592

스태그플레이션의 역습(1)

(참고: 1970년대처럼..유가 폭등에 점점 커지는 스태그플레이션 공포 https://cm.asiae.co.kr/article/2022030709241989904 ) 러시아와 우크라이나 사이 전쟁이 벌어지고 이 후 러시아에 대한 서방에 경제압박이

bwithu.tistory.com

https://bwithu.tistory.com/593

스태그플레이션의 역습(2)

전편 '스태그플레이션의 역습(1)'에서 스태그플레이션이 무엇인지 그리고 그 영향에 대해서 이야기해보았다. (참고: BwithU의 재미있는 대체투자 & 금융투자 :: 스태그플레이션의 역습(1) (tistory.com)

bwithu.tistory.com

하지만 예기치 못했던 러-우 전쟁은 이 모든 것을 바꾸어 놓았다. 50 여년 전 전세계를 강타했던 스태그플레이션이 마치 유령처럼 엄습한 것이다.

<미국 기준금리 추이(201506-202301)>

스태그플레이션의 엄습 속에서 FRB는 공격적으로 기준금리를 올려 이에 맞섰고, 장기간 부적절한 저금리에 집착하며 아파트 가격을 어거지로 떠받치던 한국은행도 결국 금리인상 대열에 동참할 수 밖에 없었다.

<2022년 연간 월별 수익률 추이>

그리고 이에 맞서 적극적으로 리스크를 헤지했지만 2022년 1-3월 계좌 수익률은 결국 부진을 면치 못했다.

https://m.khan.co.kr/economy/finance/article/202212011037001#c2b

위기의 중소기업…어음부도율 2개월째 ‘고공행진’

기업 어음부도율이 2개월째 높은 수준을 나타내고 있다. 레고랜드 건설자금을 마련하기 위한 설립...

m.khan.co.kr

https://www.hani.co.kr/arti/area/gangwon/1064719.html

김진태 “조금 미안” 후폭풍…“금융시장 패닉 만들고 좀 미안?”

박홍근 민주당 원내대표 “조기귀국 아니라 조기사퇴 하라”

www.hani.co.kr

게다가 급격한 금리 인상 속에서 불안에 떨던 채권시장은 김진태 강원도지사의 레고랜드 ABCP 지급보증 거부라는 돌발 악재가 터지면서 직격탄을 맞았고 2022년 9월, 10월 어음부도율이 급증하며 다수 기업들이 자금난에 빠지게 되었다. 하지만 이 모든 사태의 책임이 있는 김진태 지사는 '조금 미안' 한마디만 남겼을 뿐 책임도 지지 않았다.

https://www.newspim.com/news/view/20221207000005

'침체 우려' 속 美 국채 3개월·30년물 금리도 역전...'매우 드문 일'

[휴스턴=뉴스핌] 고인원 특파원= 오는 13~14일(현지시간) 올해 마지막 연방공개시장위원회(FOMC) 회의를 앞두고 나온 강한 고용 지표에 미 연방준비제도(Fed·연준)의 긴축 장기화 우려가 커진 가운

newspim.com

거의 확실시 되는 2023년 경기침체는 자금난에 시달리는 기업들에게 더욱 혹독할 것이고 포지션을 보유한 투자자들 역시 돈바스 전장의 장병들과 같이 악전고투를 각오해야할 것이다. 현금흐름도 투자역량도 부족한 다수의 일반 투자자들은 어설픈 줍줍을 하다가 더 큰 손실을 볼 수 있으니, 무리한 투자보다 대출을 갚는게 우선일 수 있다. 천장과 바닥은 '신의 영역' 아닐까 싶다.

https://bwithu.tistory.com/607

대성홀딩스 엑시트(20200327-20221226)(+144.80%)

BwithU의 재미있는 대체투자 & 금융투자 :: 대성홀딩스 정리 및 분석(20210106) (tistory.com) 대성홀딩스 정리 및 분석(20210106) 추천종목 : 대성홀딩스 추천목적 :(단기투자,중기투자,장기투자) 중장기투

bwithu.tistory.com

이러한 악조건을 뚫고 크게 아웃퍼폼한 일부 보유 종목들이 없었다면 올 해 아주 저조한 성과를 기록할 가능성도 있었다. 러-우 전쟁의 당사자인 러시아의 뿌찐 - 우크라이나의 젤린스키 대통령, 가스요금과 원-달러 환율을 열심히 올려주신 대한민국의 윤석열 대통령, 그리고 부족하지만 열심히 금리 인상을 이어나간 제롬 파월 FRB의장과 한국은행 이창용 총재님에게 이 기회에 감사의 말씀을 드린다. 작은 수익은 스스로 노력해서 벌지만 포트폴리오에 영향을 주는 수익은 결국 남이 벌어주는 거 아닐까 싶다.

하지만 올 해도 이러한 행운이 반복될지는 알 수 없는 일이다. 호의가 계속되도 그게 권리는 아니니까.

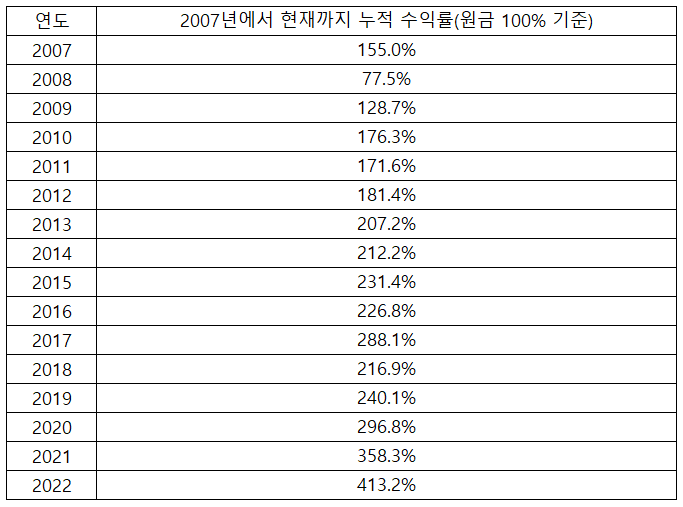

<2007년에서 현재까지 누적 수익률(원금 100% 기준)>

이에 힘입어 누적 투자수익률의 상승세는 올 해 역시 이어졌지만 1-3월 리스크 관리는 충분하지 않았다고 본다. 결국 위험관리 원칙을 계속 업그레이드 하여야 더 나은 성과를 기록하고 2025년 이 후 시행될 양도세 문제까지 신경쓰게 될 것이다.

(*물론 본 자료의 데이터는 국내 주식 거래가 이루어지는 위탁계좌만 포함된 것으로 시장에 하락 모멘텀이 강화될 당시 현금비중을 단계적으로 늘려서 CMA 계좌로 이체하여 손실 감소 역시 반영되지 않았다. 그로 인해 수익률이 일부 과소평가 되지만 위험관리 원칙을 타이트하게 가져가고 보수적인 수치를 반영하기 위해 이를 수정하지 않았다.)

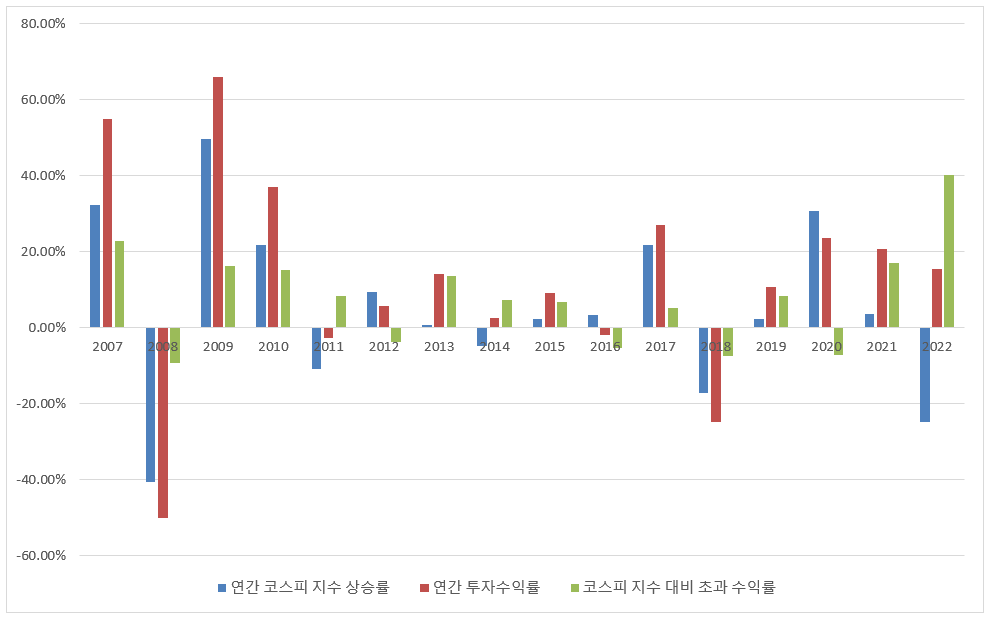

<2007-2022년 연간 투자수익률 결산 내역>

2022년은 70년대 이 후 50 여년 만에 스태그플레이션 리스크가 나타난 한 해였다. 100 여년 만에 나타난 대규모 전염병 코로나19의 확산이나 50 여년 만에 나타난 스태그플레이션 리스크나 모두 블랙스완적인 사태라고 할 수 있으니 결국 사후 대응의 문제 아니었을까 싶다. 만일 내가 재벌집 막내아들의 진도준처럼 그 당시로 돌아간다고 해도 사후에 손절과 현금 비중 증가 외에 다른 선택은 못했을 것이다.

<2007년부터 현재까지 연간 수익률 및 연평균 수익률 추이>

그나마 다행인 것은 약세장의 참상 속에서 악전고투하며 연평균 수익률을 끌어올겼다는 점이다. 절대 수익률은 더 좋았지만 코스피 대비 저조한 성과를 기록했던 2020년에 불편함이 반복되지 않은 점은 다행이다.

<2015년 이 후 일간 및 월간 계좌 MDD 데이터>

일간 MMD는 줄었지만 월간 MDD가 크게 증가했다. 월간 MDD 를 기록한 2022년 1월이 미국의 금리인상과 러-우 전쟁 발발이 수익률에 급격하게 선반영하던 시기였지만 그래도 좀 더 잘 대응할 방법은 없었을까 하는 고민은 여전하다.

<VKOSPI 지수 (200901-202301)>

<2015년 이 후 KOSPI 월간 MDD(월봉상 저가 기준)>

2022년 한 해 동안의 참상 속에서 생각보다 평온한 VKOSPI를 보니 뭔가 잘못된 거 같다는 생각이 든다. 그리고 역시 뭔가가 잘못되어 있었다.

"시장은 공포에 떠는데 ‘공포지수(VIX)’는 왜 덤덤할까? [투자뉴스 뒤풀이]"- 헤럴드경제 (heraldcorp.com)

시장은 공포에 떠는데 ‘공포지수(VIX)’는 왜 덤덤할까? [투자뉴스 뒤풀이]

지난해 미국 증시(S&P500)는 19%가량 하락하는 등 2008년 금융위기 이후 최악의 한 해를 보냈습니다. 한 마디로 시장이 공포에 덜덜 떨었습니다. 그런데 하나 특이한 점이 있었습니다. 정작 '공포지

biz.heraldcorp.com

"2022년 미 증시 투자자들은 시장에서 적극적으로 매도를 하면서 현금으로 이동했고, 주식시장 레버리지 역시 크게 감소했다. 실제 뱅크오브아메리카(BofA)가 펀드매니저를 대상으로 실시한 조사를 보면 현금 보유율은 6.1%에 달해 2001년 9·11테러 이후 최고치를 기록했다.

그리고 하락장에서 수익을 추구하는 풋옵션 베팅은 만기가 하루도 남지 않은 0DTE(0 days to expiration)옵션에 집중되었다. VIX는 잔여 만기 30일 옵션의 내재변동성을 측정하고, 2018년부터 만기가 일주일인 옵션까지 VIX 산출 대상에 포함했지만 24시간 미만인 옵션은 여전히 논외이다. 때문에 증시 하락을 우려한 투자자들이 만기가 아주 짧은 옵션거래로 달려가면 VIX는 이를 포착할 수가 없다.

장기간 활황장을 기록한 미국은 개인투자자들의 유입이 활발했고, 이들은 2020년 코로나19 이후 주식시장은 물론 옵션시장으로도 대거 달려갔고, 이런 개인투자자들의 영향력 증가는 시장 변동성을 키우는 요인이 되었다.

반면 한국의 현재 한국 옵션시장은 삼성증권에 따르면 코스피200옵션시장의 외국인투자자 비중은 3분의 2를 넘으며 여전히 외국인, 기관 중심의 전문가들의 영역이다. 따라서 변동성이 이례적으로 움직이는 경우가 별로 없다고 하는데 이는 ELS, DLS 같은 구조화 증권의 영향력이 커졌기 때문으로 보인다. VIX 자체가 선행지표가 아니긴 하나 인지하지 못하는 사이에 과거에 참고했던 지표가 안 맞는 시장이 되었던 것이다.

100여년 만에 터진 전염병(코로나) 확산도 그랬지만, 50여년만에 스태그플레이션은 정말 많은 것을 바꾸어놓았다. 그리고 많은 사람들의 바램과 달리 상당기간 그 이전으로 돌아갈 수 있을지도 의문이다. 시장에서 많은 사람들이 간절히 바라면 그것은 절대 이루어지지 않는다는 것을 알고 있지만.... 그래도 그렇다. 매번 시장에서 위험관리 이 외에 내가 할 수 있는게 많지 않다는 이 현실을 깨달을 때마다 가끔은 씁쓸하다.